Keine Haftung des Abschlussprüfers der deutschen P&R-Gesellschaften

1. Gegen den Abschlussprüfer der deutschen P&R-Gesellschaften bestehen grundsätzlich keine Ansprüche der Anleger aus Prospekthaftung im engeren oder weiteren Sinne, aus Vertrag oder aus sonstiger Vertrauenshaftung:

a) Die Kauf- und Verwaltungsverträge der P&R-Gruppe unterlagen erst ab 31. Dezember 2016 einer gesetzlichen Prospektpflicht. Vorher mussten die Inhaltsanforderungen an Prospekte aus § 7 VermAnlG nicht erfüllt werden (vgl. Senat, Hinweisbeschluss vom 13. Juli 2020 – 8 U 2610/20, WM 2020, 1822).

b) Ansprüche aus richterrechtlicher Prospekthaftung im engeren Sinn scheiden hier schon deshalb aus, weil eine gemeinsame unternehmerische Betätigung der Anleger am Markt nicht vorliegt. Der Kauf von Containern stellt den Erwerb einzeln zuzuordnender Vermögensgegenstände dar und steht damit dem Erwerb von Immobilien oder Waren gleich.

c) Der allgemeine Hinweis in einer Informationsbroschüre, „Unabhängige Wirtschaftsprüfer testieren P&R die vollständige Vertragsabwicklung für die Containerinvestitionen“, reicht nicht aus, um Ansprüche aus Prospekthaftung im weiteren Sinn auszulösen.

2. Die Erteilung eines unrichtigen Testats für einen Jahresabschluss durch einen Wirtschaftsprüfer kann bei einer besonders schwerwiegenden Verletzung der Sorgfaltspflichten sittenwidrig im Sinne des § 826 BGB sein.

a) Der Sittenverstoß setzt ein leichtfertiges und gewissenloses Verhalten des Auskunftgebers voraus. Die Vorlage eines unrichtigen Bestätigungsvermerks allein reicht dabei nicht aus. Erforderlich ist vielmehr, dass der Wirtschaftsprüfer seine Aufgabe qualifiziert nachlässig erledigt, zum Beispiel durch unzureichende Ermittlungen oder durch Angaben ins Blaue hinein, und dabei eine Rücksichtslosigkeit an den Tag legt, die angesichts der Bedeutung des Bestätigungsvermerks für die Entscheidung Dritter als gewissenlos erscheint. Ob dies der Fall ist, kann nur dann sachgerecht beantwortet werden, wenn vorher geklärt wird, ob und in welchen Punkten der Jahresabschluss objektive Fehler enthält. Zur Beurteilung der richtigen bilanziellen Bewertung ist im Zivilprozess in der Regel die Einholung eines Sachverständigengutachtens geboten, es sei denn, das Gericht verfügt ausnahmsweise selbst über die notwendige besondere Sachkunde und weist die Parteien zuvor hierauf hin (vgl. zuletzt BGH, Urteil vom 20. Januar 2022 – III ZR 194/19, Rz. 18 mwN; ebenso Senat, Hinweis vom 9. Dezember 2021 – 8 U 6063/21, BeckRS 2021, 43191, juris, zur Haftung des Abschlussprüfers von Wirecard).

b) Ausgehend von diesen Grundsätzen hat die Klagepartei hier zumindest einige möglicherweise sittenwidrige haftungsbegründende Pflichtverletzungen des Beklagten hinreichend dargelegt und unter Sachverständigenbeweis gestellt (insbes. „unvollständige Darstellung des Geschäftsmodells im Lagebericht“, „nicht ausreichende Prüfung und Darstellung bestandsgefährdender Risiken“ und „Nichtbeanstandung der Informationsabschottung“).

3. Die deshalb hier an sich gem. § 531 Abs. 2 Nr. 1 ZPO gebotene Aufhebung und Zurückverweisung an das Landgericht zur umfangreichen Beweisaufnahme konnte nur deshalb unterbleiben, weil sich die Hilfsbegründung zur mangelnden Kausalität im Ergebnis als zutreffend erwiesen hat. Es fehlt vorliegend jedenfalls an der erforderlichen haftungsbegründenden Kausalität der beanstandeten Testate bzw. eines diesbezüglich pflichtwidrigen Verhaltens des Beklagten für die Kaufentscheidung der Kläger:

a) Anders als im Falle des Abschlussprüfers von Wirecard (vgl. dazu Senat, Hinweis vom 9. Dezember 2021 – 8 U 6063/21, BeckRS 2021, 43191, juris) kommt Containerkäufern wie den Klägern kein Erfahrungssatz dahingehend zugute, dass aufgrund des gewöhnlichen Laufs der Dinge davon auszugehen wäre, dass die – unterstellt gebotene – Verweigerung oder weitere Einschränkung der Testate durch den Beklagten bekannt geworden wäre oder sonst zu einem früheren Insolvenzantrag oder zu einem früheren Zusammenbruch des behaupteten „Schneeballsystems“ von P&R geführt hätte.

Wenn der Geschäftsführung der deutschen P&R-Gesellschaften klägerseits einerseits ein betrügerisches Vorgehen vorgeworfen wird, das jahrelang bewusst verschleiert worden sei, um sich selbst massiv zu bereichern, kann nicht andererseits ein Erfahrungssatz angenommen werden, dass sich dieselben Personen im Falle der Verweigerung des Testats rechtstreu verhalten und dies umgehend veröffentlicht hätten. Es erscheint dem Senat vielmehr naheliegend, dass die Geschäftsführung das behauptete „Schneeballsystem“ – auch zum eigenen finanziellen Vorteil – auch dann bis zu dessen wirtschaftlichen Zusammenbruch im März 2018 fortgesetzt hätte.

b) Der Beklagte selbst war vor der Veröffentlichung der Testate im Bundesanzeiger gem. § 323 Abs. 1 Satz 1 HGB zur Verschwiegenheit verpflichtet. Er durfte deshalb auch nicht anstelle der Geschäftsführung der P&R-Gruppe von sich aus den Vertrieb und notfalls die Fachpresse über eine – unterstellt – unterbliebene Veröffentlichung seiner – unterstellt – negativen Testate informieren, sodass die Anleger auch auf diesem Wege nicht Kenntnis von einer etwaigen Verweigerung oder weiteren Einschränkung der Testate durch den Beklagten erhalten konnten.

Eintrag lesen

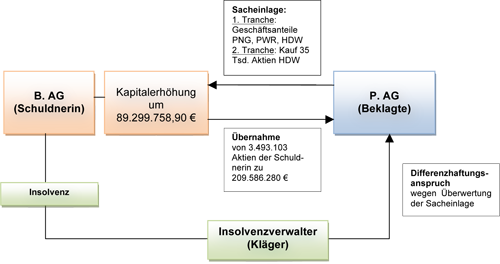

Mit der Klage begehrte der Kläger unter anderem Zahlung dieser 171.443.837 €. Das Landgericht Frankfurt am Main wies die Klage ab. Das Oberlandesgericht Frankfurt am Main als Berufungsgericht wies die Berufung des Klägers zurück. Die dagegen gerichtete Revision des Klägers hatte Erfolg. Der BGH hob das Urteil des Oberlandesgerichts Frankfurt am Main auf und verwies die Sache zur neuen Verhandlung und Entscheidung an das Berufungsgericht zurück.III.Der BGH gelangt zu seinem Ergebnis auf folgendem Weg:1.Keine Befreiung der Aktionäre von ihren Leistungspflichten (§ 66 Abs. 1 AktG)§ 66 Abs. 1 AktG besagt:„Die Aktionäre und ihre Vormänner können von ihren Leistungspflichten nach den §§ 54 und 65 nicht befreit werden. Gegen eine Forderung der Gesellschaft nach den §§ 54 und 65 ist die Aufrechnung nicht zulässig.“§ 54 Abs. 1 AktG besagt:„Die Verpflichtung der Aktionäre zur Leistung der Einlagen wird durch den Ausgabebetrag der Aktien begrenzt.“2.Der aktienrechtliche Differenzhaftungsanspruch fällt ebenfalls unter § 66 Abs. 1 AktG.2.1Geringster Ausgabebetrag (§ 9 Abs. 1 AktG)Nach dem BGH ist es allgemein anerkannt, dass der Aktionär bei einer Überbewertung von Sacheinlagen den Differenzbetrag zwischen dem Wert der Sacheinlage und dem geringsten Ausgabebetrag in Geld zu leisten hat. Dieser sog. „Differenzhaftungsanspruch“ wird aus § 36a Abs. 2 AktG in Verbindung mit §§ 183, 188 Abs. 2 Satz 1 AktG, aus der mit der Übernahme bzw. mit der Zeichnung zwangsläufig verbundenen Kapitaldeckungszusage, aus dem Verbot in § 9 Abs. 1 AktG, Aktien für einen geringeren Betrag als den Nennbetrag (oder den auf die einzelne Stückaktie entfallenden anteiligen Betrag des Grundkapitals) auszugeben sowie aus einer Analogie zu § 9 Abs. 1 GmbHG abgeleitet.2.2Aufgeld (§ 9 Abs. 2 AktG)Ein gesetzlicher Differenzhaftungsanspruch besteht nach dem BGH aber auch insoweit, als der Wert der Sacheinlage zwar den geringsten Ausgabebetrag nach § 9 Abs. 1 AktG, nicht aber auch das Aufgeld nach § 9 Abs. 2 AktG deckt. Das Aufgeld ist bei der Aktiengesellschaft (anders als bei der GmbH) Teil des Ausgabebetrags und der mitgliedschaftlichen Leistungspflicht der Aktionäre nach § 54 Abs. 1 AktG, von der sie nach § 66 Abs. 1 AktG grundsätzlich nicht befreit werden können. Nach dem BGH wäre eine andere Sicht insbesondere auch damit nicht vereinbar, dass eine Wertdeckung im Umfang des Aufgelds auch erforderlich ist, um eine Verwässerung der Anteile der - regelmäßig - von der Sachkapitalerhöhung ausgeschlossenen Aktionäre (§ 255 Abs. 2 AktG) zu verhindern.Etwas anderes ergibt sich nach dem BGH auch nicht aus den Vorschriften über die Durchführung der Kapitalerhöhung sowie die Prüfung durch Sachverständige und durch das Registergericht. § 188 Abs. 2 Satz 1 AktG verweist zur Durchführung der Anmeldung der Kapitalerhöhung auf § 36a Abs. 2 Satz 3 AktG, wonach der Wert der Sacheinlage auch das Aufgeld abdecken muss. Soweit § 183 Abs. 3 AktG bzw. § 205 Abs. 5 Satz 1 AktG nach seinem Wortlaut die Prüfung durch Sachverständige als Mindestanforderung durch die Verweisung auf § 34 Abs. 1 Nr. 2 AktG nur auf den geringsten Ausgabebetrag erstreckt, widerspricht die Norm nach Ansicht des BGH dem Art. 10 Abs. 2 der sog. „Kapitalrichtlinie“ (Zweite Richtlinie 77/91/EWG des Rates vom 13. Dezember 1976 zur Koordinierung der Schutzbestimmungen). Art. 10 Abs. 2 der Kapitalrichtlinie verlangt nach Ansicht des BGH und der Literatur, dass der Sachverständigenbericht auch angibt, ob der Wert auch dem Mehrbetrag entspricht. Schließlich kann man nach dem BGH aus dem Umstand, dass das Registergericht nach § 184 Abs. 3 Satz 1 AktG bzw. § 205 Abs. 7 Satz 1 AktG die Eintragung ablehnen kann, wenn der Wert der Sacheinlage hinter dem geringsten Ausgabebetrag zurückbleibt, nur etwas für die Prüfungskompetenz des Registergerichts, nichts aber für den Umfang der Verpflichtungen des Sacheinlegers (Inferenten) ableiten.3.Trotz des Befreiungs- und Aufrechnungsverbots des § 66 Abs. 1 AktG ist ein Vergleich über den Differenzhaftungsanspruch zulässig.3.1Voraussetzungen eines Vergleichs über den DifferenzhaftungsanspruchDafür spricht bereits, dass der Vergleich in § 66 Abs. 1 AktG - im Gegensatz etwa zu § 50 Abs. 1, § 93 Abs. 4 Satz 3 oder § 117 Abs. 4 AktG - nicht erwähnt ist. Die Tatsache, dass im Rahmen des § 66 Abs. 1 AktG keine Befreiung möglich ist, schließt einen Vergleich bei tatsächlicher oder rechtlicher Ungewissheit nicht aus. Zwar gilt auch für den Differenzhaftungsanspruch das Befreiungs- und Aufrechnungsverbot des § 66 Abs. 1 AktG, mit dem die Kapitalaufbringung und die Kapitalerhaltung gesichert werden soll. Ein Vergleich über Ansprüche, die unter § 66 Abs. 1 AktG fallen, ist nach der Rechtsprechung und der Literatur aber trotzdem zulässig, wenn der Vergleich wegen tatsächlicher oder rechtlicher Ungewissheit über den Bestand oder Umfang des Anspruchs geschlossen wird und sich dahinter nicht nur eine Befreiung in der Form eines Vergleichs versteckt.Auch wenn durch den Abschluss eines Vergleichs objektiv eine Befreiung des Aktionärs von seinen Leistungspflichten eintreten kann, so steht doch wegen der Unklarheit, ob und in welchem Umfang ein Anspruch besteht, eine solche Befreiung bei einem Vergleichsschluss, der die durch die Unklarheit gezogenen Grenzen nicht überschreitet, gerade nicht fest. Nach der Rechtsprechung des BGH ist ein Vergleich, durch den die Ungewissheit darüber, was der Gesetzeslage entspricht, durch gegenseitiges Nachgeben beseitigt wird, trotz eines Widerspruchs zu zwingendem Recht wirksam, wenn der Vergleichsinhalt den Bereich nicht verlässt, der bei objektiver Beurteilung ernstlich zweifelhaft ist. Die Beurteilung, ob ein Vergleich ernsthaft gewollt ist und sein Inhalt den Bereich nicht verlässt, der ernstlich zweifelhaft ist, obliegt nach Ansicht des BGH in erster Linie dem Tatrichter. Vor Abschluss eines Vergleichs über den Differenzhaftungsanspruch muss regelmäßig weder ein Wertgutachten eingeholt werden noch muss sonst der Wert der Sacheinlage fachlich überprüft werden.Auch der Grundsatz der effektiven Kapitalaufbringung steht bei Einlageansprüchen oder einlageähnlichen Ansprüchen einem Vergleichsschluss nicht entgegen, wenn gerade die Unsicherheit beseitigt werden soll, ob das Kapital aufgebracht ist. Ein vollständiges Vergleichsverbot würde den Vorstand zwingen, trotz Zweifel am Bestand der Forderung und an den Erfolgsaussichten ein gerichtliches Verfahren einzuleiten und bis zu einem Urteil durchzuführen, oder von vorneherein wegen der die Chancen übersteigenden finanziellen Risiken der Prozessführung auf eine Geltendmachung zu verzichten.3.2Keine Zustimmung der Hauptversammlung erforderlichEin Vergleich bedarf nach Überzeugung des BGH auch nicht in Analogie zu § 50 Satz 1, § 93 Abs. 4 Satz 3, § 117 Abs. 4 AktG der Zustimmung der Hauptversammlung, da es diesbezüglich an einer planwidrigen Regelungslücke fehlt. Nach ihrem Zweck lassen sich die Zustimmungserfordernisse der §§ 50 Satz 1, 93 Abs. 4 Satz 3, 117 Abs. 4 AktG nicht auf Ansprüche nach § 66 Abs. 1 AktG übertragen. Das Zustimmungserfordernis in § 93 Abs. 4 Satz 3 AktG soll der Gefahr einer kollegialen Verschonung einzelner Vorstandsmitglieder und der wechselseitigen (Selbst-)Befreiung von Haftungsansprüchen vorbeugen. Eine solche Gefahr besteht beim Abschluss eines Vergleichs über einen unter § 66 Abs. 1 AktG fallenden Anspruch nicht, weil sich der Anspruch gegen den Aktionär richtet und der Vorstand bei pflichtwidrigem Vergleichsschluss seinerseits nach § 93 AktG haftet. § 50 Satz 1 AktG soll die Gesellschaft vor einem Verzicht oder einem Vergleich über die Ansprüche der Gesellschaft zu einem Zeitpunkt schützen, der noch in der zeitlichen Nähe der Gründung liegt und in dem sich die Auswirkungen der schädigenden Handlung noch nicht abschließend übersehen lassen.Ein Vergleich über den Differenzhaftungsanspruch gemäß § 66 Abs. 1 AktG rührt auch nicht an der Kernkompetenz der Hauptversammlung, über die Verfassung der Aktiengesellschaft zu bestimmen. Er bedarf nach Ansicht des BGH mangels wesentlicher Bedeutung für die Gesellschaft auch deshalb nicht der Zustimmung der Hauptversammlung.3.3Keine relative Unwirksamkeit gegenüber den Gläubigern der GesellschaftAuch die §§ 93 Abs. 5 Satz 3, 117 Abs. 5 Satz 2 AktG (relative Unwirksamkeit des Verzichts/Vergleichs den Gläubigern gegenüber) sind nach Ansicht des BGH nicht entsprechend anzuwenden. Der Schutz der Gläubiger der Gesellschaft vor einem kollusiven Zusammenwirken von Organen und Aktionären zu ihrem Nachteil gebietet eine entsprechende Anwendung nicht, weil ein Vergleich von vorneherein nur bei Ungewissheit über das Bestehen oder den Umfang der Schuld in Betracht kommt.3.4FazitDer BGH ist vorliegend wie das Berufungsgericht zur der Auffassung gelangt, dass die Beklagte und die Schuldnerin mit der Vereinbarung vom 28.06.2000 wirksam einen wegen tatsächlicher und rechtlicher Unsicherheit über den Bestand oder den Umfang des Differenzhaftungsanspruchs „echten“ Vergleich abgeschlossen haben, mit dem die Beklagte an die Schuldnerin einen Ertragszuschuss in Höhe von 325.000 Euro leisten sollte.4.Die Beklagte konnte allerdings nur unter bestimmten Voraussetzungen gegenüber dem nach dem Vergleich geschuldeten Ertragszuschuss mit ihrem Kaufpreisanspruch für die 2. Tranche aufrechnen.Die Aufrechnungsbeschränkung nach §

Mit der Klage begehrte der Kläger unter anderem Zahlung dieser 171.443.837 €. Das Landgericht Frankfurt am Main wies die Klage ab. Das Oberlandesgericht Frankfurt am Main als Berufungsgericht wies die Berufung des Klägers zurück. Die dagegen gerichtete Revision des Klägers hatte Erfolg. Der BGH hob das Urteil des Oberlandesgerichts Frankfurt am Main auf und verwies die Sache zur neuen Verhandlung und Entscheidung an das Berufungsgericht zurück.III.Der BGH gelangt zu seinem Ergebnis auf folgendem Weg:1.Keine Befreiung der Aktionäre von ihren Leistungspflichten (§ 66 Abs. 1 AktG)§ 66 Abs. 1 AktG besagt:„Die Aktionäre und ihre Vormänner können von ihren Leistungspflichten nach den §§ 54 und 65 nicht befreit werden. Gegen eine Forderung der Gesellschaft nach den §§ 54 und 65 ist die Aufrechnung nicht zulässig.“§ 54 Abs. 1 AktG besagt:„Die Verpflichtung der Aktionäre zur Leistung der Einlagen wird durch den Ausgabebetrag der Aktien begrenzt.“2.Der aktienrechtliche Differenzhaftungsanspruch fällt ebenfalls unter § 66 Abs. 1 AktG.2.1Geringster Ausgabebetrag (§ 9 Abs. 1 AktG)Nach dem BGH ist es allgemein anerkannt, dass der Aktionär bei einer Überbewertung von Sacheinlagen den Differenzbetrag zwischen dem Wert der Sacheinlage und dem geringsten Ausgabebetrag in Geld zu leisten hat. Dieser sog. „Differenzhaftungsanspruch“ wird aus § 36a Abs. 2 AktG in Verbindung mit §§ 183, 188 Abs. 2 Satz 1 AktG, aus der mit der Übernahme bzw. mit der Zeichnung zwangsläufig verbundenen Kapitaldeckungszusage, aus dem Verbot in § 9 Abs. 1 AktG, Aktien für einen geringeren Betrag als den Nennbetrag (oder den auf die einzelne Stückaktie entfallenden anteiligen Betrag des Grundkapitals) auszugeben sowie aus einer Analogie zu § 9 Abs. 1 GmbHG abgeleitet.2.2Aufgeld (§ 9 Abs. 2 AktG)Ein gesetzlicher Differenzhaftungsanspruch besteht nach dem BGH aber auch insoweit, als der Wert der Sacheinlage zwar den geringsten Ausgabebetrag nach § 9 Abs. 1 AktG, nicht aber auch das Aufgeld nach § 9 Abs. 2 AktG deckt. Das Aufgeld ist bei der Aktiengesellschaft (anders als bei der GmbH) Teil des Ausgabebetrags und der mitgliedschaftlichen Leistungspflicht der Aktionäre nach § 54 Abs. 1 AktG, von der sie nach § 66 Abs. 1 AktG grundsätzlich nicht befreit werden können. Nach dem BGH wäre eine andere Sicht insbesondere auch damit nicht vereinbar, dass eine Wertdeckung im Umfang des Aufgelds auch erforderlich ist, um eine Verwässerung der Anteile der - regelmäßig - von der Sachkapitalerhöhung ausgeschlossenen Aktionäre (§ 255 Abs. 2 AktG) zu verhindern.Etwas anderes ergibt sich nach dem BGH auch nicht aus den Vorschriften über die Durchführung der Kapitalerhöhung sowie die Prüfung durch Sachverständige und durch das Registergericht. § 188 Abs. 2 Satz 1 AktG verweist zur Durchführung der Anmeldung der Kapitalerhöhung auf § 36a Abs. 2 Satz 3 AktG, wonach der Wert der Sacheinlage auch das Aufgeld abdecken muss. Soweit § 183 Abs. 3 AktG bzw. § 205 Abs. 5 Satz 1 AktG nach seinem Wortlaut die Prüfung durch Sachverständige als Mindestanforderung durch die Verweisung auf § 34 Abs. 1 Nr. 2 AktG nur auf den geringsten Ausgabebetrag erstreckt, widerspricht die Norm nach Ansicht des BGH dem Art. 10 Abs. 2 der sog. „Kapitalrichtlinie“ (Zweite Richtlinie 77/91/EWG des Rates vom 13. Dezember 1976 zur Koordinierung der Schutzbestimmungen). Art. 10 Abs. 2 der Kapitalrichtlinie verlangt nach Ansicht des BGH und der Literatur, dass der Sachverständigenbericht auch angibt, ob der Wert auch dem Mehrbetrag entspricht. Schließlich kann man nach dem BGH aus dem Umstand, dass das Registergericht nach § 184 Abs. 3 Satz 1 AktG bzw. § 205 Abs. 7 Satz 1 AktG die Eintragung ablehnen kann, wenn der Wert der Sacheinlage hinter dem geringsten Ausgabebetrag zurückbleibt, nur etwas für die Prüfungskompetenz des Registergerichts, nichts aber für den Umfang der Verpflichtungen des Sacheinlegers (Inferenten) ableiten.3.Trotz des Befreiungs- und Aufrechnungsverbots des § 66 Abs. 1 AktG ist ein Vergleich über den Differenzhaftungsanspruch zulässig.3.1Voraussetzungen eines Vergleichs über den DifferenzhaftungsanspruchDafür spricht bereits, dass der Vergleich in § 66 Abs. 1 AktG - im Gegensatz etwa zu § 50 Abs. 1, § 93 Abs. 4 Satz 3 oder § 117 Abs. 4 AktG - nicht erwähnt ist. Die Tatsache, dass im Rahmen des § 66 Abs. 1 AktG keine Befreiung möglich ist, schließt einen Vergleich bei tatsächlicher oder rechtlicher Ungewissheit nicht aus. Zwar gilt auch für den Differenzhaftungsanspruch das Befreiungs- und Aufrechnungsverbot des § 66 Abs. 1 AktG, mit dem die Kapitalaufbringung und die Kapitalerhaltung gesichert werden soll. Ein Vergleich über Ansprüche, die unter § 66 Abs. 1 AktG fallen, ist nach der Rechtsprechung und der Literatur aber trotzdem zulässig, wenn der Vergleich wegen tatsächlicher oder rechtlicher Ungewissheit über den Bestand oder Umfang des Anspruchs geschlossen wird und sich dahinter nicht nur eine Befreiung in der Form eines Vergleichs versteckt.Auch wenn durch den Abschluss eines Vergleichs objektiv eine Befreiung des Aktionärs von seinen Leistungspflichten eintreten kann, so steht doch wegen der Unklarheit, ob und in welchem Umfang ein Anspruch besteht, eine solche Befreiung bei einem Vergleichsschluss, der die durch die Unklarheit gezogenen Grenzen nicht überschreitet, gerade nicht fest. Nach der Rechtsprechung des BGH ist ein Vergleich, durch den die Ungewissheit darüber, was der Gesetzeslage entspricht, durch gegenseitiges Nachgeben beseitigt wird, trotz eines Widerspruchs zu zwingendem Recht wirksam, wenn der Vergleichsinhalt den Bereich nicht verlässt, der bei objektiver Beurteilung ernstlich zweifelhaft ist. Die Beurteilung, ob ein Vergleich ernsthaft gewollt ist und sein Inhalt den Bereich nicht verlässt, der ernstlich zweifelhaft ist, obliegt nach Ansicht des BGH in erster Linie dem Tatrichter. Vor Abschluss eines Vergleichs über den Differenzhaftungsanspruch muss regelmäßig weder ein Wertgutachten eingeholt werden noch muss sonst der Wert der Sacheinlage fachlich überprüft werden.Auch der Grundsatz der effektiven Kapitalaufbringung steht bei Einlageansprüchen oder einlageähnlichen Ansprüchen einem Vergleichsschluss nicht entgegen, wenn gerade die Unsicherheit beseitigt werden soll, ob das Kapital aufgebracht ist. Ein vollständiges Vergleichsverbot würde den Vorstand zwingen, trotz Zweifel am Bestand der Forderung und an den Erfolgsaussichten ein gerichtliches Verfahren einzuleiten und bis zu einem Urteil durchzuführen, oder von vorneherein wegen der die Chancen übersteigenden finanziellen Risiken der Prozessführung auf eine Geltendmachung zu verzichten.3.2Keine Zustimmung der Hauptversammlung erforderlichEin Vergleich bedarf nach Überzeugung des BGH auch nicht in Analogie zu § 50 Satz 1, § 93 Abs. 4 Satz 3, § 117 Abs. 4 AktG der Zustimmung der Hauptversammlung, da es diesbezüglich an einer planwidrigen Regelungslücke fehlt. Nach ihrem Zweck lassen sich die Zustimmungserfordernisse der §§ 50 Satz 1, 93 Abs. 4 Satz 3, 117 Abs. 4 AktG nicht auf Ansprüche nach § 66 Abs. 1 AktG übertragen. Das Zustimmungserfordernis in § 93 Abs. 4 Satz 3 AktG soll der Gefahr einer kollegialen Verschonung einzelner Vorstandsmitglieder und der wechselseitigen (Selbst-)Befreiung von Haftungsansprüchen vorbeugen. Eine solche Gefahr besteht beim Abschluss eines Vergleichs über einen unter § 66 Abs. 1 AktG fallenden Anspruch nicht, weil sich der Anspruch gegen den Aktionär richtet und der Vorstand bei pflichtwidrigem Vergleichsschluss seinerseits nach § 93 AktG haftet. § 50 Satz 1 AktG soll die Gesellschaft vor einem Verzicht oder einem Vergleich über die Ansprüche der Gesellschaft zu einem Zeitpunkt schützen, der noch in der zeitlichen Nähe der Gründung liegt und in dem sich die Auswirkungen der schädigenden Handlung noch nicht abschließend übersehen lassen.Ein Vergleich über den Differenzhaftungsanspruch gemäß § 66 Abs. 1 AktG rührt auch nicht an der Kernkompetenz der Hauptversammlung, über die Verfassung der Aktiengesellschaft zu bestimmen. Er bedarf nach Ansicht des BGH mangels wesentlicher Bedeutung für die Gesellschaft auch deshalb nicht der Zustimmung der Hauptversammlung.3.3Keine relative Unwirksamkeit gegenüber den Gläubigern der GesellschaftAuch die §§ 93 Abs. 5 Satz 3, 117 Abs. 5 Satz 2 AktG (relative Unwirksamkeit des Verzichts/Vergleichs den Gläubigern gegenüber) sind nach Ansicht des BGH nicht entsprechend anzuwenden. Der Schutz der Gläubiger der Gesellschaft vor einem kollusiven Zusammenwirken von Organen und Aktionären zu ihrem Nachteil gebietet eine entsprechende Anwendung nicht, weil ein Vergleich von vorneherein nur bei Ungewissheit über das Bestehen oder den Umfang der Schuld in Betracht kommt.3.4FazitDer BGH ist vorliegend wie das Berufungsgericht zur der Auffassung gelangt, dass die Beklagte und die Schuldnerin mit der Vereinbarung vom 28.06.2000 wirksam einen wegen tatsächlicher und rechtlicher Unsicherheit über den Bestand oder den Umfang des Differenzhaftungsanspruchs „echten“ Vergleich abgeschlossen haben, mit dem die Beklagte an die Schuldnerin einen Ertragszuschuss in Höhe von 325.000 Euro leisten sollte.4.Die Beklagte konnte allerdings nur unter bestimmten Voraussetzungen gegenüber dem nach dem Vergleich geschuldeten Ertragszuschuss mit ihrem Kaufpreisanspruch für die 2. Tranche aufrechnen.Die Aufrechnungsbeschränkung nach §